Sumber : http://biz.thestar.com.my/news/story.asp?file=/2009/7/15/business/4318886&sec=businessSuda

Wednesday July 15, 2009

Is your EPF money enough for retirement?

Personal Investment - A column by Ooi Kok Hwa

A look at whether a retiree can survive after losing monthly income and with only EPF savings to rely on

SOME studies conducted in Malaysia have shown that most retirees spend all their EPF money within three years of their retirement. Given that the average lifespan for a Malaysian is 75 years, if we retire at 55 and spend all our EPF money within three years, a lot of us will be wondering how to survive from 58 to 75.

The most worrying question that most of us will be asking is how to survive retirement when we lose our steady stream of monthly income to cover our daily expenses.

However, if we have been building an investment portfolio apart from EPF money, we would not be able to generate a source of returns from our own investment portfolio.

In reality, a lot of us have been spending most of our savings, including part of our EPF savings on our children’s education and clearing debts on house and car purchases, which leave us with not much savings for our retirement.

With this general concern in mind, let’s look into how much of our EPF money we can afford to spend to have enough for our retirement based on the our local conditions and some assumptions.

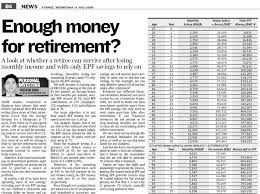

Generally, an average Malaysian starts working at 25 and reaches retirement at 55 (after 30 years of working), thereafter living the remaining 20 years (until 75) relying on the EPF savings.

We will assume a starting pay of RM1,500, growing at the rate of 8% per annum; an average bonus of two months per annum, average EPF returns of 5%, total EPF contribution of 23% (employer: 12%, employee: 11%) and inflation rate of 3%.

Our main objective is to test how much EPF money we can spend until we use it all up.

Our analysis shows that if we are able to live with just one-third (or 33%) of our last drawn salary, the EPF money should be able to support us for 20 years until we pass away at 75.

From the example below, if a person’s last drawn salary is RM13,976 at 55, he can only afford to spend one-third or RM4,612 per month after retirement (1/3 x RM13,976).

However, if his spending exceeds the one-third level, such as 50% or the full amount of his last drawn salary, his EPF money can only last 12 or five years respectively.

Even though our computations are based on a lot of assumptions and hypothetical scenarios, our objective is to bring to your attention that we need to be careful in spending our EPF money and control our expenses once we retire.

We will need to adjust our lifestyle after our retirement, especially for those of us that are used to spending most of our take-home pay when we are still working.

Once we lose the regular income source and are relying just on the savings, we will need to plan carefully in order not to out-live our savings. In this example, we can only afford to spend 33% of our last salary after retirement!

Everyone has different financial situations. However, we need to plan for our retirement. If possible, we need to build our own investment portfolio apart from the EPF savings. We may need to seek some part-time jobs after retirement if our financial resources do not permit us to stop working. Besides, we need to clear all our outstanding debts before retirement.

We also need to buy enough life and medical insurance for ourselves as well as set up education funds for our children.

Last but not least, one important point to note is that our computation is based on the assumption that we are still able to generate 5% returns after retirement.

Unless we have the skills and knowledge to generate the returns, putting the money back in EPF and letting EPF generate returns may be a good option. For the average person, we feel that it is not easy to generate 5% returns annually over a long period of time.

● Ooi Kok Hwa is an investment adviser and managing partner of MRR Consulting